Chystáte se investovat, ale nevíte, kde začít? Náš kompletní průvodce investováním vám pomůže. Dozvíte se, že začít s investicemi můžete i se 100 Kč v kapse. Dojde vám, že stavební spoření nebo penzijní připojištění nejsou ty nejlepší finanční produkty. Začnete se na peníze dívat jinak. Také ale zjistíte, že možností investování je mnoho a vybrat si není jednoduché. Ale od toho jsme tu pro vás my. 😎 Takže jak investovat?

Minutové shrnutí: Investování je jediný rozumný způsob, jak nakládat s volnými penězi a jak se připravit na stáří. A je celkem jedno, kolik teď máte peněz. Nikdy není pozdě začít, ale každý rok nečinnosti navíc vás připravuje o spoustu peněz. Nechcete na to být sami? Přidejte se do naší komunity, kde vás naučíme investovat krok za krokem.

Proč investovat

Z našeho pohledu lze s penězi provést jen dvě věci. Buď je můžete utratit, nebo investovat a nechat vydělávat.

Chodit do práce a vydělávat peníze je skvělé, ale druhým dechem je utrácet už tolik ne. Co kdyby peníze mohly pracovat pro vás i ve chvílích, kdy spíte, nebo si užíváte volný čas s rodinou? Takovému druhu příjmu se říká pasivní příjem.

Pravidelným investováním do různých nástrojů si v průběhu let můžete pasivní příjem vybudovat a ve stáří se ním živit.

Pravidelné investování – kumulativní efekt

Největším lákadlem pasivního příjmu je kumulativní efekt, který přichází v případě, že budete získané úroky reinvestovat (složený úrok) a ideálně budete pravidelně investovat další peníze. Přikládám jednoduchý příklad dlouhodobého investičního plánu na 30 let. Příklad předpokládá, že udržíte čistý roční úrok 10 % po celých 30 let.

- Počáteční vklad: 20 000 Kč

- Opakovaný měsíční vklad: 1500 Kč

- Počet let: 30

- Uvažovaný čistý úrok: 10 %

- Investováno: 542 000 Kč

- Vyděláno: 2 749 880 Kč

Zaujali jsme vás? Zapište se na čekací listinu naší komunity, kde budeme učit investování krok za krokem:

💬 Komunita Money Spot – Nauč se pracovat s penězi

Hledáš místo, kde se naučíš rozumět financím bez složitého žargonu a zbytečných teorií? Přidej se k naší komunitě, která ti pomůže převzít kontrolu nad tvými penězi a vybudovat finanční jistotu.

✅ Naučíš se základy i pokročilé strategie správy financí

✅ Získáš přístup k praktickým nástrojům a šablonám

✅ Budeš součástí podpůrné online skupiny s odborníky a dalšími členy

🗓️ Spouštíme 1. září – počet míst je omezený.

Zapsat se na čekací listinuZáklady investování

Investování je proces, při kterém vkládáte peníze do různých finančních nástrojů, jako jsou akcie, dluhopisy, podílové fondy, nemovitosti a další, s cílem získat zisk nebo zhodnotit své peníze. Investice mohou být krátkodobé nebo dlouhodobé, liší se mírou rizika i tím, jak rychle se jich můžete případně zbavit.

Velikost počáteční investice

Váš základní kapitál (kolik peněz chcete na začátku investovat) do velké míry určuje, do jakých typů investic se pustíte. Je rozdíl, zda začínáte s 1000 Kč nebo s 1 000 000 Kč.

Investiční horizont

Na jak dlouho chcete investovat? Plánujete pravidelně investovat následujících 30 let, nebo jste přišli k extra penězům a chcete je zatím někam uložit? To bude také do značné míry řídit vaše investiční rozhodování.

Likvidita investice

Likvidita znamená, jak rychle se dané investice můžete v případě potřeby zbavit. Určitě se budou lépe prodávat akcie, než nemovitost.

Investiční vzdělání

Ačkoliv dnes máte přístup k investování na dosah ruky (stačí vám mobilní telefon), tak nesmíte zanedbávat vzdělávání. Najděte si pro vás zajímavé investory a sledujte je na Twitteru, odebírejte jejich newslettery a čtěte jejich knížky.

Chcete se naučit investovat krok za krokem? Přidejte se do naší komunity.

Jak začít investovat

Pokud máte rozmyšlenou velikost počáteční investice a dobu, po kterou chce investovat, můžete se pustit do výběru investičního nástroje.

📘 Získejte náš e-book zdarma: Jak začít investovat

Investování nemusí být jen pro experty nebo milionáře. Tento e-book vám otevře dveře do světa chytrého investování – jednoduše, prakticky a bez zbytečných omáček. Ideální start pro každého, kdo chce mít své finance pod kontrolou.

📥 Stáhnout e-book zdarmaTradiční investiční produkty, které zná i vaše babička

Mezi tradiční konzervativní investice řadím investiční produkty, které vám nabídnou v každé bance a nejspíš některé z nich i máte. Kromě spořícího účtu se ostatním vyhýbám, ale například stavební spoření jsem dříve sám měl a je to dobrý start.

Stavební spoření

Stavebko je produkt, v rámci kterého si spoříte na bydlení (ačkoliv dnes se dá stavební spoření použít už na cokoliv) a stát vám ročně přispívá 2000 Kč.

Pokud si spoříte pouze minimální částku, tak dosahujete maximálního procentuálního výnosu 3 až 4 % p.a., po odečtení poplatků. To je poměrně málo a pokud si spoříte více, tak procentuální výnos klesá (protože stát více nepřispěje).

Stavební spoření nemůžete jen tak zrušit, ideální je ho doplatit a vybrat až na konci, protože s předčasným výběrem se pojí storno poplatky, které vám mohou požrat veškerý výnos.

Spořící účet

Spořící účty jsou v dobách vysoké inflace mnohem zajímavější, protože se řídí především úrokovými sazbami stanovenými Českou národní bankou. Před pár lety jsme byli rádi za 1 %, v roce 2023 není výjimkou spořící účet s 6 % p.a. výnosem.

Spořící účet nabízí každá banka a je jen na vás, kterou si vyberete. Banky se rády předhánějí v tom, která nabídne lepší úrok, dobře se tím přetahují klienti. Dejte si ale pozor, často bývají omezené objemem peněz, např. Airbank úročí vklady nejvyšší ‚‚bonusovou sazbou’’ jen do výše 250 000 Kč, pak úrok postupně snižuje a nad 1 milion korun neúročí vklad vůbec.

Spořící účet by měl mít založený každý, protože se chová jako běžný účet, ale připisuje vám každý měsíc peníze. Je to nástroj jako dělaný pro uchování finanční rezervy – peníze máte kdykoliv k dispozici a zároveň vám rostou. 500 000 Kč na spořícím účtu vám při 6% úroku připíše 2 500 Kč měsíčně.

Penzijní spoření

Penzijko je opět státem dotovaný produkt, kde vám stát k vašemu vkladu přihodí až 230 Kč měsíčně. Přispívat vám může také zaměstnavatel a příspěvek je osvobozen od daně. Cílem tohoto produktu je naspořit si na stáří, takže jde o investici s dlouhým časovým horizontem.

Existují dva typy penzijního spoření. Staré penzijní připojištění (PP) sice garantuje nezáporný výnos, ale nabízí pouze 1-2 % ročně, což nepokryje ani inflaci. Novější doplňkové penzijní spoření (DPS) vám umožňuje vybrat si investiční strategii: od konzervativní (1-2 % ročně) přes vyváženou (2-4 % ročně) až po dynamickou (4-7 % ročně).

Rozdíl je obrovský. Pokud byste spořili 1000 Kč měsíčně po 30 let, v penzijním připojištění byste měli 493 tisíc korun, ale v dynamickém fondu DPS přes 1,2 milionu korun. To je více než dvojnásobek!

Přečtěte si také, co je inflace a jak vzniká.

DPS má navíc další výhodu – možnost předdůchodu. Můžete odejít do penze až 5 let před oficiálním důchodovým věkem, pokud splníte podmínky spoření. A na rozdíl od předčasného důchodu od státu se vám kvůli tomu nekrátí budoucí státní důchod.

Nevýhodou DPS je ztráta garance nezáporného výnosu. Ale vezměte v úvahu, že při inflaci vám tato garance stejně neochrání kupní sílu úspor. Pokud máte před sebou alespoň 10 let spoření, je pro vás přechod na DPS s dynamickou strategií jednoznačně výhodný.

📘 E-book zdarma: Jak využít daňové investiční produkty (DIP)

Využijte maximum z nových daňových výhod. Tento e-book vám ukáže, jak funguje DIP, pro koho se hodí a jak si ho nastavit tak, aby vám přinesl reálný finanční přínos bez zbytečných komplikací.

📥 Stáhnout e-book zdarmaZaměřit byste se měli spíše na ne-tradiční investiční produkty, které následují. 👌

Investice do cenných papírů

Cenné papíry jsou finanční nástroje (dříve doslova papírové dokumenty), které představují majetkové nebo pohledávkové nároky – například nárok na peněžní částku, úrok, dividendu nebo podíl na společnosti. Nejčastěji se v souvislosti s cennými papíry mluví o akciích, dluhopisech a podílových listech. To vše můžete nakupovat. 😊

Jak investovat do akcií

Akcie je cenný papír, který představuje podíl nějaké firmy. Pokud si pořídíte akcie Tesly, tak opravdu vlastníte podíl Tesly. Jako vlastník akcií máte zpravidla nárok na:

- hlasování na valných hromadách

- a dividendu (výplata části zisku firmy).

Nákupem akcií vyjadřujete svoje přesvědčení, že má společnost dobře našlápnuto a nejspíše se jí v budoucnosti bude dařit, takže cena akcie poroste.

Výběr akcií a sledování vašich oblíbených společností je nikdy nekončící proces a spousta investorů se tomu věnuje celý život. Pokud s investováním do akcií chcete začít, doporučuji přečíst si knihu Naučte se investovat od Daniela Gladiše.

U výběru vlastních akcií je ale problém, že jen málokdo zvládne být dlouhodobě ziskový. Je to zkrátka práce na plný úvazek, proto vznikly ETF, o kterých bude řeč za chvíli. Ty jsou pro nás, běžné smrtelníky (a investory) mnohem jednodušší produkty.

S investováním do akcií každopádně můžete začít velmi jednoduše, dnes už stačí stáhnout si aplikaci do telefonu, ověřit vaší identitu, nahrát peníze a můžete ihned nakupovat. Doporučuji:

- Revolut – pro menší nákupy a nákupy frakčních akcií (třeba jen desetinu akcie, když je celá moc drahá)

- eToro – pro větší nákupy a nákupy akcií, které Revolut nemá

- Patria – pro nákup českých akcií

Jak investovat do ETF

ETF indexové fondy jsou akcie různých společností seskupené dohromady do jednoho produktu. Často se zaměřují na nějaké téma (například obnovitelné energie, vodík, nerostné bohatsví atp.), geografické oblasti nebo tahouny trhu.

Jako příklad uvedu:

- S&P500 – Index kopírující cenu 500 největších amerických společností

- NASDAQ – Index kopírující cenu amerických technologických firem

- HJEN – Index kopírující cenu firem pracující na vodíku

Nákupem ETF nakupujete tedy celý koš firem. Eliminujete tím riziko, že se trefíte do nespolehlivé firmy a zároveň máte výhodu v tom, že můžete sázet na pohyb ceny celého odvětví.

ETF fondů existuje nepřeberné množství a výběr může být náročný, nehledě na to, že budete muset hledat burzu, kde vybraný fond koupit nejvýhodněji.

💡 Já doporučuji založit si strategii v české aplikaci Portu, kde si na začátku vyberete zaměření, kam chcete investovat a pak už jen jednou měsíčně pošlete peníze. Portu za vás provede vše ostatní. Alternativou je další česká aplikace Fondee, který funguje v podobném stylu.

💸 Nechte své peníze konečně vydělávat

Otestujte Portu s námi – chytře, automaticky a bez poplatků na 3 měsíce.

Zadejte při registraci kód VYZKOUSEJPORTU a začněte investovat ještě dnes.

Akce platí pro nové uživatele. Kód uveďte během registrace.

Pokud se do nákupu budete chtít pustit sami, doporučuji nakupovat přes eToro.

Jak investovat do dluhopisů

Dluhopisy jsou speciální druh cenného papíru, který říká, že jste někomu půjčili a ten vám dluží. S dluhopisy lze také obchodovat na trzích.

Dluhopisy jsou státní, firemní i soukromé. Státní dluhopisy jsou téměř bezrizikové, protože stát sé závazky splácet musí (nebo by Česká republika zkrachovala). České státní dluhopisy mají garantovaný výnos a garantované splacení.

Firemní dluhopisy vydávají firmy, nejčastěji takto získávají prostředky na nové výrobní haly, vývoj nových produktů nebo expanze. Vždy je potřeba pořádně prozkoumat, proč společnost jde cestou dluhopisů a nezajde do banky, kde by získala lepší úrok.

Firemní dluhopisy mívají nadstandardní ohodocení, často jde o 10 % až 13 % p.a. s příjemnou dobou investice 2-5 let. Na druhou stranu, je to rizikovější investice, protože firemní záměr se nemusí povést. V ČR se prodejem dluhopisů zabývá několik on-line platforem, například Dluhopisomat.

P2P půjčky

V posledních letech jsou trendy záležitostí P2P půjčky. P2P půjčky (peer-to-peer) je typ investičního produktu, kde své peníze půjčujete přímo lidem nebo firmám bez prostředníka (bez banky). Doslova nahrazujete banku a máte za to vyšší úrok, než když vložíte peníze do bankovního fondu a ta je za vás půjčí.

Začít s P2P je lákavé a snadné, ale je potřeba se mít na pozoru. Na internetu funguje celá řada P2P platforem, které zprostředkovávají půjčky do všech států na světě a zapojují do svých systémů i méně důvěryhodné subjekty.

Půjčovat farmářům v Kazachstánu na opravu žigulíka za 18 % p.a. může znít dobře, ale až vám přijde e-mail, že farmář nezaplatil, nic s tím neuděláte. Slušné P2P platformy mají různé garance, díky kterým se podobným problémům můžete teoreticky vyhnout, ale to riziko stále existuje.

Jako reálná hrozba se to ukázalo během koronaviru války na Ukrajině, kdy šly všechny půjčky, které jsem měl do Ruska, rovnou do defaultu (nikdo je nedoplatí).

Jako vždy platí, že čím větší výnos, tím větší riziko. Já doporučuji půjčovat pouze hlavně po Evropě a spokojit se s průměrným výnosem 10 % p.a.

Na P2P investice doporučuji tyto platformy:

- Bondster – česká P2P platforma

- Mintos – zahraniční P2P platforma

- Swaper – zahraniční P2P platforma

- Robocash – zahraniční P2P platforma

Jak investovat do nemovitostí

Nakupování nemovitostí a jejich následný pronájem je jedna z extrémně náročných, ale poměrně stabilních disciplín. Vše od výběru lokace, přes inspekci všech částí domu nebo bytu až po rekonstrukci, údržbu a správu nájemníků je náročné. Nemluvě o nutnosti sehnat kapitál. A výnos? 7 % p.a. je luxus.

Investování do nemovitostí vás proto musí bavit (stavíte třeba glampingové chaty u přehrady), nebo máte alespoň opravdu výhodnou příležitost.

Vhodnou alternativou je spoluinvestování, nebo investování do nemovitostních úvěrů. Já nakupuji podíly na nemovitostních úvěrech na české aplikaci Upvest. Alternativou je také česká služba Investown, která nabízí investice do půjček zastavených nemovitostmi.

Jak investovat do kryptoměn

Investice do kryptoměn jsou pravý opak investování do nemovitostí. Kryptoměny jsou nestabilní, extrémně volatilní aktiva s možností vysokých zisků za krátká časová období, ale také s možností velkých a nepředvídatelných propadů.

Pokud si chcete investice do kryptoměn zkusit, začněte s Bitcoinem. Je nejjednodušší na pochopení a má nejdelší historii. Bitcoin byl první kryptoměnou a stále je tou, která prošlapává kryptoměnám cestu do mainstreamu. Všichni investoři, investiční fondy a dokonce i celé vlády začínají při investicích do kryptoměn právě s Bitcoinem.

Vše ostatní berte raději jako spekulaci a řiďte se základním pravidlem: Investujte jen do toho, čemu rozumíte.

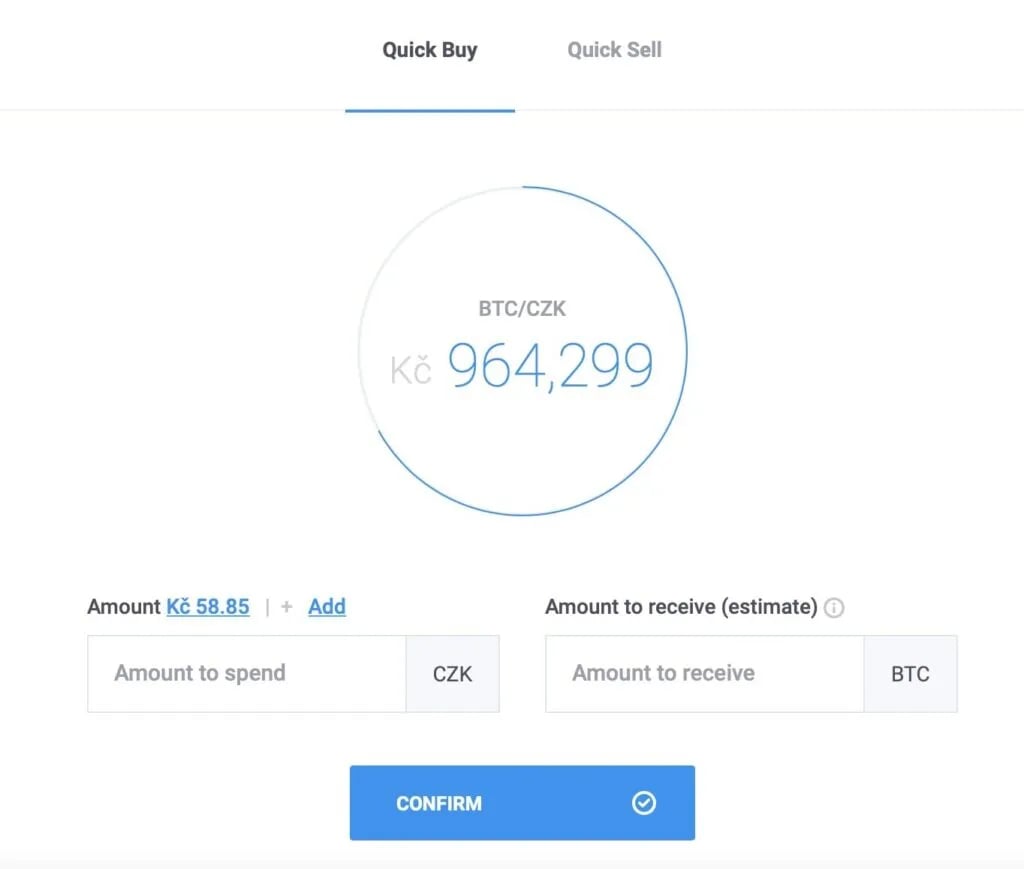

Kde nakupovat kryptoměny

Kryptoměny můžete nakupovat na centralizovaných (klasických) nebo na decentralizovaných burzách a směnárnách.

Kryptoměnové burzy

Kryptoměnových burz existuje po celém světa celá řada. Obchodování s kryptoměnami bohužel není regulované a burzu si tak může otevřít kdokoliv. Je proto velmi důležité, jakou burzu si vyberete.

Burz jsem vyzkoušel desítky a zažil jsem i několik jejich pádů. Doporučuji vám používat pouze známé a prověřené burzy. V ČR je nejlepší

Kryptoměnové směnárny

Kryptoměnové směnárny jsou dobrý způsob nákupu kryptoměn pro všechny, kdo s kryptoměnami nechtějí aktivně obchodovat. Hodí se tedy pro nováčky a investory, kteří kryptoměny nakupují na investici.

DCA do kryptoměn

Vhodných způsobem nakupování kryptoměn je tzv. DCA (dollar cost averaging). To znamená, že po delší časový úsek pravidelně dokupujete nějaké aktivum.

Pro automatizaci DCA strategie doporučuji používat také službu Štosuj, která za vás provádí pravidelné nákupy podle nastavené strategie. Štosuj funguje jako nadstavba nad propojenou burzou – vaše peníze stále držíte u vybrané služby, ale aplikace za vás automaticky provádí nákupy podle zvoleného plánu.

Služba podporuje české burzy jako Coinmate i mezinárodní platformy a nabízí jak bezplatnou verzi, tak pokročilé funkce v prémiové verzi.

Rizika investování

Každá investice s sebou nese rizika a ty je potřeba před investicí důkladně zvážit. Následuje přehled těch nejdůležitějších, ale v každém případě byste měli:

- Diversifikovat portfolio = nemít všechna vejce v jednom košíku 😊 nemějte 100 % investováno jen v jedné akcie, nebuďte 100% v kryptu. Rozdělte své peníze do více investic v různých odvětvích, abyste rozmělnili ztráty pro případ, že se některé odvětví dostane do problémů.

- Držet cash rezervu = nikdy nemějte 100% zainvestovány všechny vaše investiční peníze. Část držte v hotovosti (např. na spořícím účtu nebo v úročené pohotovostní rezervě na Portu), abyste byli připraveni dokupovat při propadech.

- Zachovat si dlouhodobý pohled na věc = pokud věnujete spoustu času rešerši nějaké akcie nebo jiného typu investice a budete přesvědčeni, že v investici spatřujete smysl, nenechte se pak zviklat přechodnými problémy, které se mohou v každém bysnyzu objevit.

Inflace

Inflace není ani tak riziko, jako prostý fakt. Díky inflaci se každým dnem snižuje hodnota vašich peněz. Pokud je roční míra inflace 5 %, znamená to, že vašich 100 000 Kč má za rok reálnou hodnotu pouze 95 000 Kč. Pořád máte v bance 100 000 Kč, ale už si za ně koupíte věci maximálně v hodnotě 95 000 Kč před rokem. Inflace jsou rostoucí ceny.

Jakoukoliv investici tak můžete poměřovat s inflací, abyste zjistili, jaký reálný úrok vám přináší. Pokud máte zainvestováno v projektu, který vám připisuje 10 % p.a. a míra inflace je 5 % p.a., pak jste své peníze zhodnotili vlastně jen o 5 %.

Poměřovat výkon investice vůči inflaci může znít zvláštní, ale má to svůj důvod. Státy nabízejí speciální finanční instrument, který se jmenuje ‚‚protiinflační dluhopisy’’. Jednoduše půjčíte státu a stát se vám zaváže splácet úrok ve výši roční míry inflace (s mírnou prémií).

V dobách stability a nízkých úrokových sazeb nejsou protiinflační dluhopisy nijak zajímavé, ale v době jako zažíme v letech 2022 a 2023 už zajímavé jsou, protože porážejí výnosy z alternativních investic, které nesou větší míru rizika (je více pravděpodobné, že vám přestane splácet malá firma, než váš vlastní stát).

Obecně tedy platí, že pokud vaše investice vynáší stejně, jako je míra inflace, tak nic nevyděláváte, ale pouze zachováváte hodnotu svých peněz. Pokud neinvestujete, hodnotu každým dnem ztrácíte.

Volatilita aktiv

Volatilita je vznešené slovo pro proměnlivost cen aktiva. Volatilní aktiva (investice) mají rádi obchodníci, kteří se živí obchodováním na burze (větší volatilita = více příležitostí), ale běžní investoři spíše ne.

Velmi volatilním aktivem jsou například kryptoměny, které mohou nabírat i ztrácet na hodnotě desítky procent každý měsíc. To vytváří příležitosti pro rychlé zisky, ale také pro rychlé ztráty.

Málo volatilním aktivem jsou například nemovitosti, jejichž cena se mění zpravidla pozvolna a nemovitosti tak nebudete dnes nakupovat s vidinou tučného zisku za dva týdny, ale spíše za deset let.

Každému vyhovuje jinak akční trh. Investoři žraloci mají rádi rozbouřené vody a rádi vychytávají vlny, jiní mají raději stabilní trhy a předvídatelné pohyby.

Pokud s investováním teprve začínáte, tuhle znalost o sobě nemáte. V drtivé většině případů ale nedělá velká volatilita lidem dobře. Uvedu dva příklady a vy zkuste popřemýšlet, v kterém byste se cítili více komfortně:

Příklad 1: Petr má 100 000 Kč a nakoupí kryptoměnu ether, protože je to jedna z nejlepších alternativních investic. Za týden přijde ale negativní zpráva o regulaci kryptoměn z USA a hodnota investice Petrovi spadne na 45 000 Kč. Petr je z toho hodně nervózní a bojí se to říct doma manželce. Co by na to řekla? Příšel o 55 000 Kč.

Následující den cena padne na 40 000 Kč a Petr to nevydrží a prodá. Za dva týdny se cena etherea vyšplá trochu zpět a Petr by býval měl 70 000 Kč. Říká si, že to nejspíše půjde zase nahoru a nakoupí znovu za 40 000 Kč. Cena etherea ale opět spadne o 20 % (reálně naprosto běžné) a Petr má z původních 100 000 Kč jen 32 000 Kč, opět prodává a už dále neinvestuje. To vše v horizontu dvou týdnů.

Příklad 2: Tomáš má 100 000 Kč a po důkladné rozvaze za peníze zakoupí podíl v investičním projektu na výstavbu retail parku u rozvíjejícího se okresního města blízko Prahy, u kterého bude brzy dostavěná dálnice a předpokládá se přísun nových obyvatel. Úvěr je kryt Komerční bankou a Tomáš nakupuje pohodlně přes Upvest s plánovaným úrokem 10 % ročně a splatností 4 roky. Za čtyři roky Tomáš získává zpět 140 000 Kč.

Všeobecné propady trhu (cykličnost trhů)

Všechny trhy (kapitálové, komoditní, nemovitostní, kryptoměnové,…) se chovají cyklicky a v různé fázi cyklu na vás čekají různé příležitosti, ale také rizika.

Střídají se období růstu a poklesu, někdy trvají krátce, někdy déle, někdy jsou propady hluboké, jindy zase ne. Cykličnost je váš nepřítel ve chvíli, kdy máte krátký investiční horizont. Může se vám totiž stát, že akcii nakoupíte na jejím vrcholu (all-time high), po měsíci přijde propad, který se protáhne do recese a vy budete klidně několik let v mínusu.

Pokud máte dlouhý investiční horizont a plánujete přikupovat celé roky, pak cykličnost nejspíše extra řešit nebudete, protože budete nakupovat v několika cyklech a důležitá pro vás bude především průměrná nákupní cena (v dobách propadů budete dalšími nákupy tzv. ředit investici).

Kurzové riziko

Kurzové riziko je naprosto reálné a v dnešní době dost zásadní. Zahraniční investice totiž neprovádíte v korunách, ale v dolarech nebo eurech. Máte akcie Applu? Ty jsou ohodnocené v dolarech. Máte investováno do zlata? To je také ohodnoceno v dolarech.

Dolary jste ale museli nakoupit za české koruny. A pokud jste u vašeho brokera nakoupili zahraniční akcie ‚‚za koruny’’, tak váš broker stejně v ten den směnil vaše koruny za dolary a nakoupil v dolarech.

Kurzové riziko spočívá v tom, že posilování nebo oslabování české koruny vůči zahraniční měně ovlivňuje výnos vaší investice. Příklad:

Nakoupíte jednu akcii Applu za 1000 amerických dolarů při kurzu 24 Kč za 1 USD. Akcie vás tedy vyšly na 24 000 Kč. Za půl roku bude cena akcie pořád 1000 Kč (její cena se nezmění), ale změní se kurz koruny vůči dolaru na 22 Kč za 1 USD. Pokud byste nyní akcii prodali, získáte sice zpátky 1000 dolarů, ale při směně zpět na koruny získáte jen 22 000 Kč, přijdete tedy o 2000 Kč (-8 %).

Z výše uvedeného vyplývá, že už nákup zahraniční měny je investice, jejíž hodnota se může měnit.

Změna kurzu může ale zafungovat i ve váš prospěch. Pokud koruna oslabuje (nakoupit zahraniční měnu stojí čím dál tím více peněz) a vaše aktivum roste na ceně (v zahraniční měně), tak se vám investice zhodnocuje hned dvakrát. 😊

Proti kurzovému riziku se lze pojistit pomocí tzv. kurzového zajištění, které si můžete pořídit v jakékoliv bance.

A nebo se můžete rozhodnout, že jste stejně globální občan, mít v portfoliu zahraniční měny není na škodu a do korun je prostě nesměňovat.

Jak investovat malé částky?

Malé částky můžete investovat kdekoliv a téměř do jakéhokoliv investičního instrumentu. Ať už jsou to akcie, ETF, kryptoměny nebo nemovitosti – jak bylo výše popsáno, díky on-line platformám lze investovat opravdu do všeho už s pár korunami.

Shrnutí – co si odnést?

Možností investic existuje 1000+1 a najít svojí cestu dá práci a značné úsilí. Po cestě se rozhodně spálíte, ale z nepovedených investic se ponaučíte nejvíce.

Začít investovat můžete i se 100 Kč v kapse, důležité je především vydržet, vzdělávat se a pravidelně navyšovat investici.

Rozhodně diverzifikujte – nikdy nevsázejte vše na jednoho koně.

Přeji hezké investování! 😊

📘 Získejte náš e-book zdarma: Jak začít investovat

Investování nemusí být jen pro experty nebo milionáře. Tento e-book vám otevře dveře do světa chytrého investování – jednoduše, prakticky a bez zbytečných omáček. Ideální start pro každého, kdo chce mít své finance pod kontrolou.

📥 Stáhnout e-book zdarmaNejčastější otázky

Jak investovat do zlata?

Investovat do zlata lze nákupem fyzického zlata nebo investováním do finančních produktů, které cenu zlata kopírují (ETF fondy, zlaté certifikáty, akcie zlatých těžařských společností).

Kam investovat milion

Ať už máte na investici 1000 Kč nebo milion korun, záleží především na tom, jak dlouho se bez peněz obejdete a jak moc jste ochotni riskovat. Rozhodně nevkládejte vše do jedné investice, ale dostatečně diverzifikujte. Jak investovat se dozvíte v článku.

Jak investovat peníze a vydělat

Peníze lze investovat mnoha způsoby. Mezi nejčastější patří nakupování akcií, obchodování s nemovitostmi, P2P půjčky nebo obchodování s kryptoměnami.

Jak se zajistit do budoucnosti

Do budoucnosti se zajistíte jedině odkládáním části vašeho příjmu do investic. Jak investovat se dozvíte zde.

Kam investovat jako začátečník?

Jako začátečník investujte především do vzdělání v oblasti investic. Vyzkoušejte ETF, P2P půjčky a akcie.

Jak zhodnotit dva miliony?

Ať už máte na investici 1000 Kč nebo miliony korun, záleží především na tom, jak dlouho se bez peněz obejdete a jak moc jste ochotni riskovat. Rozhodně nevkládejte vše do jedné investice, ale dostatečně diverzifikujte.

Jak začít investovat s malými částkami?

Investování s malými částkami je možné například prostřednictvím podílových fondů, P2P či P2B půjček, nebo i nákupem frakčních akcií. Klíčem je zvolit si správný investiční nástroj podle svého zájmu a rizikové tolerance.

Do čeho investovat?

Existuje mnoho možností, do čeho investovat, například akcie, dluhopisy, nemovitosti, zlato, kryptoměny nebo podílové fondy. Každé z těchto aktiv má svá specifika a rizika, která je potřeba zvážit při vytváření investičního portfolia.

Jak investovat do akcií?

Při investování do akcií je důležitý výběr dobrých společností s perspektivou, dlouhodobým růstem a stabilními výnosy. Pro začátečníky je vhodné zaměřit se na indexové fondy nebo investiční platformy, které nabízejí širokou diverzifikaci a snazší správu akciového portfolia. Vyvarujte se spekulacím a zbytečnému obchodování v krátkodobém horizontu.

Jak investovat do kryptoměn bezpečně?

Bezpečné investování do kryptoměn vyžaduje důkladnou znalost trhu, mechanismů a technologií stojících za jednotlivými digitálními měnami. Je žádoucí pečlivě vybírat kryptoměnové platformy a peněženky, které jsou důvěryhodné a bezpečné. Investujte pouze tolik peněz, kolik jste ochotni ztratit, a nezapomínejte na diverzifikaci investic do jiných aktiv.